8月券商发债募资近3000亿创年内新高,头部机构发行成本低至1.85%|界面新闻

界面新闻记者 |

随着A股市场行情持续升温,券商“补血”需求同步攀升,发债融资成为行业补充资本、支撑业务扩张的重要选择。

Choice金融终端显示,2025年内券商累计发债规模达10233.22亿元,数量共585只,规模较上年同期的6419.77亿元增长59.40%,数量较上年同期371只增加57.62%。

从单月来看,2025年内1-8月券商发债规模分别为759.40亿元、618.10亿元、1393.68亿元、1069.50亿元、1071.70亿元、809.71亿元、1576.13亿元、2935.00亿元。可以看到,进入7月发债呈现井喷态势,7-8月发债规模达年内总规模的44.05%。其中,8月券商合计发行141只债券,募集资金规模高达2935亿元,创下年内月度新高。

进入9月,券商发债“接力”态势依旧显著。例如,9月12日、9月10日第一创业(002797.SZ)、(601211.SH)、中信证券(600030.SH)相继披露发行不超80亿元公司债、大额发债计划获批,其中国泰海通不超过300亿元次级公司债注册申请获批复,中信证券则拿到不超过600亿元公司债的监管批文。

从发行进度看,Wind数据显示,本月券商已完成19只债券发行,募资规模达452亿元;另有32只债券处于发行阶段,计划募资合计779亿元,后续融资规模仍有较大释放空间。

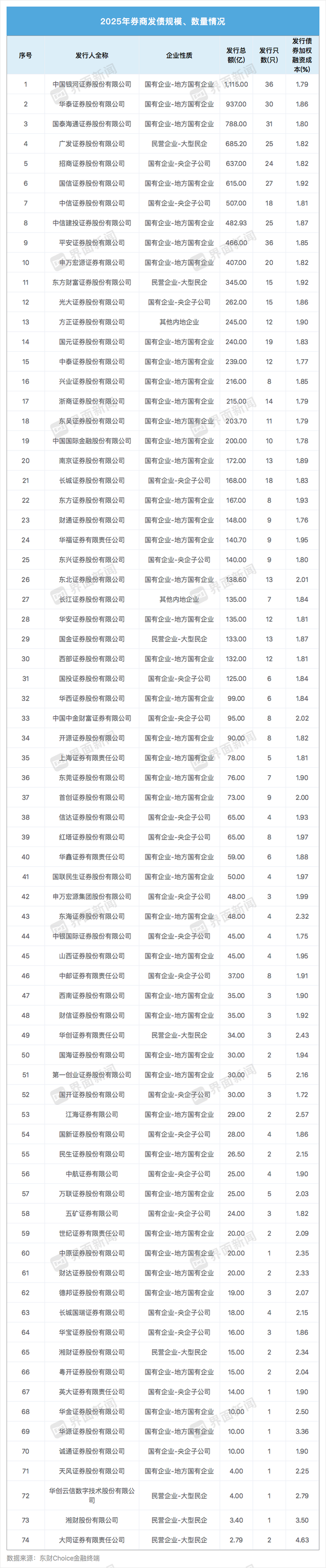

从机构表现看,7家券商年内发债规模突破500亿元,头部效应凸显。其中,中国银河(601881.SH)以1115亿元的发行规模位居行业首位;华泰证券(601688.SH)紧随其后,发债规模达937亿元;国泰海通、广发证券(000776.SZ)分别以788亿元、685亿元位列第三、四位;招商证券(600999.SH)与国信证券(002736.SZ)、中信证券分别以637亿元、615、507亿元跻身“500亿俱乐部”,头部券商凭借融资能力优势持续巩固资本实力。

此外,还有中信建投(601066.SH)、(601995.SH)等12家券商发债超200亿元,上述券商发行债券加权融资成本基本在1.72%至2.32%之间。

为何券商近期密集启动发债?受访业内人士一致认为,这是市场行情、政策环境、业务需求等多重因素共振的结果。经济学家、新金融专家余丰慧认为,“今年以来,多家券商选择发债融资、特别是发行公司债的原因可能在于,首先,公司债的发行条件和流程相对简单,审核周期短,能够快速满足券商的融资需求。其次,公司债和次级公司债的利率通常较低,有助于降低券商的融资成本。券商密集获批发行公司债也反映了当前市场环境下,公司债作为一种重要的融资方式受到越来越多的关注和认可。”

中国企业资本联盟副理事长、中国区首席经济学家柏文喜对界面新闻表示,“7月以来上证指数连破3500-3800点,两市日成交额多次超万亿,两融余额快速回升。自营、两融、场外衍生品等重资本业务对资金的需求随行情呈‘杠杆式’放大,券商必须提前备足粮草。”

此外,行业进入“资本驱动”阶段。柏文喜进一步表示,“佣金率持续下滑,通道收入占比跌破30%,资本中介、做市、跟投、衍生品等成为增量利润来源。这些业务均以净资本为‘牌照’,规模直接与净资本挂钩,谁先补充资本谁就能抢占市场份额。”

“资本规模直接决定券商的业务资质、风险承受能力和市场竞争力。”国信证券非银金融首席分析师孔祥对界面新闻指出,随着传统佣金费率下降,资本中介(如两融)、资本投资(如自营)业务占比提升,券商对资本金的需求显著增加,而发债尤其是次级债,能直接补充净资本,为业务扩张铺路。

与此同时,当前较低的市场利率也为券商发债提供了“窗口期”。从资金用途看,券商发债主要聚焦两大方向:一是“借新还旧”进行债务置换,利用当前低利率降低融资成本;二是补充营运资金,直接投向两融、自营等业务。Wind数据显示,今年以来券商发债平均利率为1.89%,其中科创债平均融资成本更低至1.8%,低成本资金为券商业务扩张提供了支撑。

柏文喜对界面新闻称,“8月,3年期AAA券商债票面利率已降至2.2%附近,较去年同期降50BP,叠加监管鼓励科创债、永续次级债,券商趁‘便宜钱’加速发债,既可借新还旧降低财务成本,又能把长期负债直接计入净资本,一举两得。”

值得注意的是,不同规模券商的融资成本差异显著,这直接影响其在两融等业务中的竞争能力。

从发债利率看,头部券商优势突出。今年以来,发债规模前十的大型券商平均发债利率仅1.85%,部分机构科创债利率甚至低至1.69%-1.75%,低成本资金为其开展两融价格战提供了底气。界面新闻了解到,市场有头部券商对5000万元以上高净值客户的两融利率已降至2.8%左右,部分中型券商也将1000万元门槛客户的利率压至3.2%-3.5%,持续刷新下限。

“目前,行业平均财务杠杆已由3.7倍升至4.2倍,若行情降温,高杠杆自营盘和两融资产质量将迅速承压;监管已对部分短债占比超70%的券商发出问询,后续或收紧次级债计入净资本的比例。”柏文喜称。